A gestora de ativos norte-americana BlackRock administra R$ 2,2 bilhões em ações dos três maiores frigoríficos brasileiros que operam na Amazônia, cujas operações de compra e abate de gado abarcam 6,9 milhões de hectares com alto risco de desmatamento . O investimento contraria o discurso público da administradora de capitais, que nos últimos anos tornou-se referência no mercado financeiro por liderar o movimento de valorização de aspectos ambientais, sociais e de governança (ASG) na hora de decidir onde investir o dinheiro de seus clientes.

O capital está quase todo concentrado na JBS, R$ 1,8 bilhão, que é a empresa mais exposta ao problema segundo a ONG Imazon. Em julho, a Anistia Internacional revelou que a JBS abate gado oriundo de fazendas ilegais situadas em áreas de conservação e terras indígenas. Além da JBS, a BlackRock investe R$ 213 milhões na Marfrig e R$ 131 milhões na Minerva, respectivamente a 5ª e a 10ª no ranking do Imazon de risco de desmatamento e também alvos de investigações independentes que mostram como seus fornecedores indiretos criam animais ilegalmente em áreas de floresta. Os dados refletem a cotação do dólar em 18 de agosto e foram confirmados pela BlackRock com exclusividade ao ((o))eco, depois que nossa reportagem verificou o conteúdo de 953 fundos de ações da financeira e descobriu que 24 deles possuem participação nos frigoríficos brasileiros.

Em janeiro deste ano, o CEO da BlackRock, Larry Fink, publicou uma carta aberta na qual anunciou medidas para “posicionar a sustentabilidade no coração da estratégia de investimento” da gestora norte-americana.

Se aplicasse essa visão aos seus investimentos em frigoríficos brasileiros, a administradora de capitais poderia ser o grande motor de propulsão para que as maiores indústrias de carne bovina do mundo cumprissem a promessa de oferecer ao mercado apenas produtos com desmatamento zero. Esse é um compromisso assumido desde 2009 , mas nunca executado, e que voltou ao debate em julho, depois que as empresas começaram a sofrer pressões justamente de seus investidores internacionais – que não desejam ver seus recursos associados às queimadas e desmatamento da Amazônia.

“A BlackRock é a maior administradora de ativos do mundo, então, o modo como ela se move tem efeitos muito significativos em todo o setor. Mas parece que espera que as pessoas não se aprofundem nos dados dos investimentos e se atenham apenas às suas manchetes, que parecem boas”, critica Moira Birss, diretora de Clima e Finanças da Amazon Watch, que em 2018 lançou uma campanha que acusa a BlackRock de ser “o maior causador do caos climático ” no mundo. Segundo a ONG, a BlackRock está entre os principais acionistas de 25 das maiores empresas de capital aberto do mundo associadas ao desmatamento nas florestas tropicais da América Latina, da África e do Sudeste Asiático.

Investimento passivo é alegação para isentar responsabilidade

Dos R$ 2,2 bilhões da BlackRock alocados em ações dos três frigoríficos brasileiros, R$ 1,8 bilhão é considerado “investimento passivo” – quando o gestor do capital não tem ingerência sobre a carteira na qual aplica recursos. “É importante observar que mais de 90% dos ativos patrimoniais da BlackRock sob gestão estão em fundos que rastreiam índices de terceiros”, justifica a financeira. Leia a íntegra da resposta da BlackRock aqui.

De fato, os 953 iShares nos quais a reportagem do ((o))eco buscou o dinheiro aplicado em ações dos frigoríficos são de uma categoria de investimento passivo conhecida como ETFs (Exchange Traded Funds). São produtos financeiros que imitam listas publicadas por instituições que acompanham o mercado e apontam os ativos mais promissores em determinados segmentos – são chamados índices de referência. A lógica é ter uma espécie de selo de qualidade que possa guiar o investidor na hora de decidir onde colocar seu dinheiro, mas na prática, o sistema abre espaço para distorções e greenwashing, conforme ((o))eco mostrou em julho .

LEIA MAIS: Chancela da bolsa de valores atrai investimentos milionários para empresas com risco de desmatamento

Como os ETFs copiam as listas, os administradores desses fundos não têm poder para adicionar ou retirar empresas – e é essa a alegação da BlackRock para manter esses investimentos. Um exemplo: o iShares MSCI Brazil ETF , um fundo que replica um índice do Morgan Stanley e concentra quase R$ 500 milhões em ações da JBS. Mas o ETF também inclui em sua carteira outras 56 empresas brasileiras, que seriam atingidas caso a BlackRock desistisse desse ativo.

Ao mesmo tempo, a administradora de capitais assegura que até o final do ano todo o seu portfólio ativo será guiado por critérios socioambientais – atualmente este índice seria de 70%. Mas há dois problemas com essa afirmação: o primeiro, é que a maior parte dos fundos da gestora tem suas carteiras fechadas à consulta pública, ou seja, não é possível verificar se de fato seguem o que a BlackRock diz. Na verdade, apenas uma pequena porção dos investimentos da gestora pode ser escrutinada publicamente.

O segundo ponto é que as carteiras ativas representam apenas 27% do total de investimentos da BlackRock, enquanto 65% estão em fundos passivos – estes sobre os quais a empresa lava as mãos. Foi essa a confusão que aconteceu com a promessa expressa na carta de Larry Fink, de vender participações em “produtores de carvão para termelétricas”. Apesar do barulho que fez na imprensa e no mercado financeiro, a nova postura da BlackRock significou a eliminação de apenas 20% do total desses ativos que ela detinha em seu poder, segundo a Amazon Watch, frustrando quem esperava um resultado mais convincente.

“Na verdade, a BlackRock se comprometeu a abrir mão de ações de empresas de carvão apenas de seus fundos de administração ativa, que são uma pequena porção do seu negócio. Além disso, há várias limitações sobre a quantidade e o tipo de carvão a ser evitado. Claro que isso é importante, mas é muito pouco considerando a escala da crise climática”, lamenta Moira Birss, Diretora de Clima e Finanças da organização.

Gestora é a terceira maior acionista da JBS

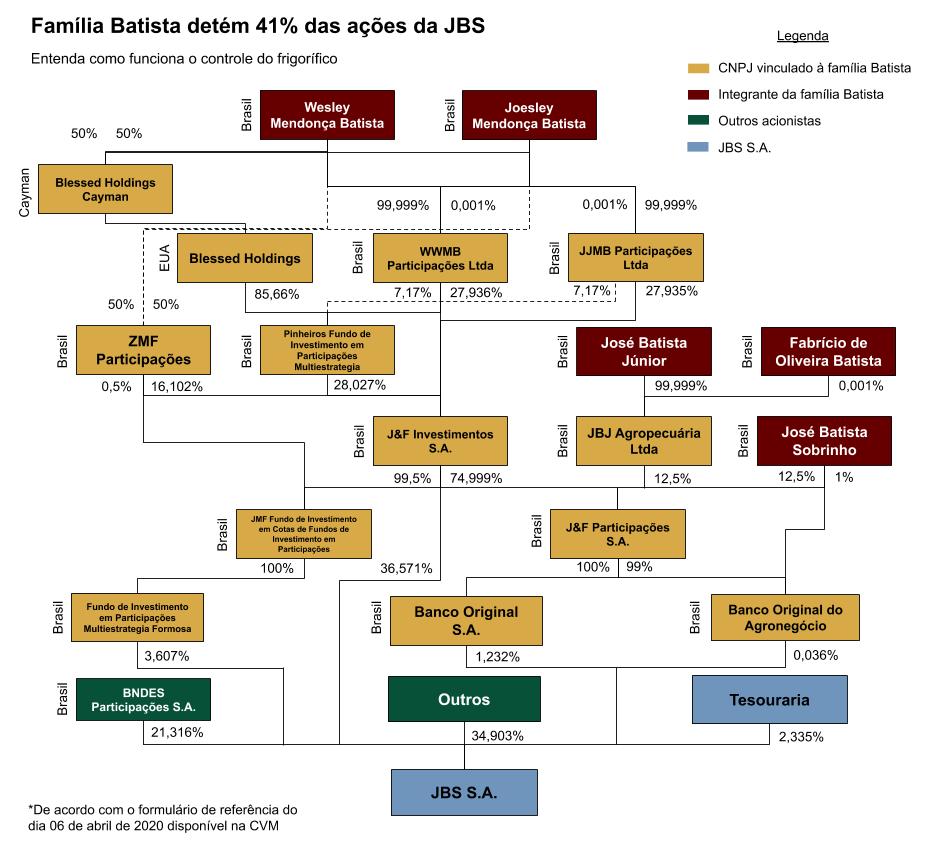

Mesmo sendo um investimento passivo, a posse das ações contidas nos ETFs faz da BlackRock a terceira maior acionista da JBS, atrás somente do BNDES e da família Batista, fundadora da companhia. A informação é de um levantamento ainda inédito da Forest and Finance , uma coalizão de seis ONGs que monitora a participação do mercado financeiro internacional em atividades de risco ambiental. A coalizão identificou os 265 maiores acionistas da JBS.

A Forest and Finance não conseguiu rastrear a totalidade de ativos dos frigoríficos nas mãos da BlackRock. Localizou R$ 1,3 bilhão, enquanto a própria administradora de capitais informou ao ((o))eco possuir investimentos no valor de R$ 1,8 bilhão. “O setor financeiro é notório por sua falta de transparência e por estabelecer estruturas que tornam quase impossível rastrear os proprietários [das companhias]. Mas nos esforçamos muito para rastrear toda a participação acionária possível”, admite Merel Van der Mark, coordenadora da coalizão de ONGs.

Ainda assim, a participação da BlackRock na composição societária da JBS seria de pelo menos 2%, segundo esse levantamento, o que lhe dá direito a voto nas decisões da companhia, ainda que sua influência direta seja reduzida. A financeira alega que a estrutura societária das indústrias de carne concentra muito poder nas mãos dos donos das empresas, o que limita a capacidade do sócios minoritários, como a BlackRock, de influenciar nas condutas da companhia.

Por isso, a BlackRock diz que aposta no diálogo institucional para promover mudanças nas políticas socioambientais. Segundo sua assessoria de imprensa, tem promovido reuniões com cinco empresas de agronegócio brasileiras – JBS, Marfrig, Minerva, Bunge e ADM – “para discutir suas políticas e práticas sobre questões específicas para operar na Bacia Amazônica, como uso da terra e gestão da cadeia de abastecimento”.

Aporte de R$ 500 milhões é decisão inequívoca

A Forest and Finance também avançou na checagem de valores adquiridos pela BlackRock através da compra de títulos de dívida dos frigoríficos brasileiros. Esta modalidade de investimento direto drena outros R$ 64,5 milhões para a compra e o abate de gado que comprometem a Amazônia: R$ 24 milhões na JBS, R$ 22 milhões na Marfrig e R$ 18 milhões na Minerva. Nesse caso, a metodologia da coalizão de ONGs calcula a proporção do investimento que está indo diretamente para as atividades ligadas à pecuária, mas se forem considerados os valores globais de dívida dos frigoríficos comprados pela BlackRock, o número duplica e alcança R$ 134,2 milhões.

Somados aos valores que a própria BlackRock informa como participação ativa nos frigoríficos (R$ 352 milhões), o valor do investimento direto que a gestora mantém no segmento mais comprometido com o desmatamento da Amazônia acende a R$ 486 milhões. É recurso que a financeira decidiu aplicar nas empresas, mesmo analisando o risco da exposição ambiental do setor. Ao contrário dos investimentos passivos, estes são títulos dos quais a financeira pode abrir mão sem comprometer outras companhias.

Novamente, a preferida para aplicar recursos é também a campeã de problemas, JBS. Somente em participação direta (R$ 327 milhões), o valor da BlackRock investido na JBS é superior ao que foi desinvestido da empresa pelo banco europeu Nordea em julho, após os reincidentes problemas do frigorífico como a compra de gado de origem ilegal, a corrupção e os surtos de casos de Covid-19 em suas plantas no Brasil e nos Estados Unidos. “A JBS era de longe o mais problemático dos frigoríficos brasileiros”, justificou ao ((o))eco Eric Pedersen , chefe de investimentos responsáveis do banco.

O anúncio do desinvestimento rendeu manchetes nos principais jornais do Brasil e do mundo, como no britânico The Guardian e nas agências de notícias Bloomberg e Reuters . Pela primeira vez, a maior empresa de carne do planeta e com o maior número de frigoríficos na Amazônia ‒ 31, segundo o levantamento mais recente, ainda inédito, do Imazon ‒ parecia ter um prejuízo real por causa do desmatamento. Isso porque quando muitas ações de uma empresa são colocadas à venda ao mesmo tempo, o preço destes ativos cai – é a lei da oferta e da procura.

Apesar disso, a oscilação no preço das ações da JBS em julho, quando o Nordea se desfez dos papéis, foi mínima. No início do mês, os ativos valiam R$ 20,89, a unidade; alcançaram R$ 22,95 no dia 7 e fecharam julho cotados a R$ 21,54.

Não seria a primeira vez que um desinvestimento por motivos ambientais carece de resultados práticos. No terceiro trimestre do ano passado , a gestora de investimentos Storebrand zerou seus aportes na Marfrig, conforme confirmou ao ((o))eco, em julho, o CEO Jan Erik Saugestad. Porém, no período em que a Storebrand vendeu seus ativos, as ações da Marfrig tiveram alta de 70%, saltando de R$ 6,48, em julho, para R$ 11,02, em setembro.

Mas o volume dos recursos da BlackRock na JBS poderia fazer a diferença, sugere Luiz Macahyba, consultor e sócio da Aondê – Consultoria Econômica. O tamanho das financeiras também conta no caso: a BlackRock atua em 36 países, com clientes em mais de 100 e pelo menos 193 subsidiárias diretas e indiretas ao redor do mundo – duas delas no Brasil. Segundo seu mais recente relatório trimestral, divulgado em julho, a empresa administra cerca de U$S 7,32 trilhões – mais de cinco vezes o PIB do Brasil em 2019.

“Uma coisa é o Nordea anunciar a retirada do investimento da JBS, a outra coisa é a BlackRock, que é a maior gestora de ativos financeiros do mundo, fazer este anúncio. Isso poderia afetar as expectativas dos investidores em relação à rentabilidade futura do grupo”, acredita o economista.

É verdade que a BlackRock parece estar diminuindo sua participação na JBS desde o início do ano. Segundo os dados levantados pela Forest and Finance, de janeiro a agosto, a gestora reduziu em 17,4% o volume de ações que mantinha do maior frigorífico brasileiro. Mas, assim como os desinvestimentos da Storebrand, na Marfrig, e do Nordea, na JBS, essa redução de aporte não teve impacto no desempenho das empresas na bolsa de valores. “São vendas provavelmente feitas de forma pulverizada, e não em um único dia. Por isso não houve nenhum efeito no preço”, esclarece Macahyba, da Aondê – Consultoria Econômica.

Recuos como esses também são feitos com muita discrição para evitar prejuízos aos investidores. O anúncio da retirada do investimento de uma empresa só acontece depois que a venda das ações é concluída, mesmo que essa desistência simbolize uma crítica pública do financiador à companhia e coloque em xeque sua credibilidade perante o mercado.

É como se, ao decidir vender um apartamento porque uma tremenda infiltração está tomando conta do imóvel, o proprietário omitisse o problema na hora de fechar negócio. No mercado de ações, primeiro se vende, e depois se explica os motivos – no caso, a associação da JBS com o desmatamento e a corrupção.

“Estes grupos financeiros estão de fato se engajando de forma muito progressiva nas causas ambientais, mas ninguém rasga dinheiro. Se o gestor do fundo vender tudo de uma vez, ele terá um grande prejuízo. Então, ele vende as ações em pequenos lotes e depois anuncia a venda total das ações, para ter o impacto político dessa decisão”, justifica Macahyba.

Lucros em meio a queimadas

Além de não impactar no preço das ações, a pressão dos investidores internacionais tampouco frustrou o clima de otimismo que dominou a apresentação dos resultados do segundo trimestre da JBS . O percalço sequer foi lembrado, ofuscado pelo lucro líquido de R$ 3,4 bilhões – um crescimento de 54,8% em relação ao mesmo trimestre do ano passado.

“Parabéns pelo resultado espetacular! É fantástico!” , celebrou um dos investidores no evento do dia 14 de agosto. “Impressionante mesmo” , concordou outro. A apresentação online foi conduzida por integrantes da cúpula da JBS como Gilberto Tomazoni, CEO Global da empresa, e Wesley Batista Filho, CEO da JBS Brasil.

Um dos participantes até questionou aos empresários se não seria melhor fechar todas as plantas na Amazônia, “dado esse viés negativo da imprensa, que todo mundo está prestando muito mais atenção”. O tom das cobranças institucionais explodiu desde o final de junho, quando uma reunião ministerial do governo de Jair Bolsonaro se tornou pública . Nela, o ministro do Meio Ambiente, Ricardo Salles, sugeria aproveitar a “oportunidade” dada pela atenção da imprensa e da sociedade sobre a pandemia de coronavírus (que no Brasil já matou mais de 100 mil pessoas), para “passar a boiada” e desregulamentar normas ambientais.

Mas para os executivos da JBS, a presença da empresa na floresta não é um problema, mas sim “parte da solução”. “Nossas operações podem seguramente trazer melhorias e mudanças positivas para a região”, avaliou Wesley Batista Filho. O dirigente até avisou que uma plataforma para controlar toda a cadeia produtiva na Amazônia está em estágio “muito avançado” de construção, mas não deu nenhuma previsão para o início do rastreamento dos fornecedores indiretos – prazo que tampouco foi cobrado pelos investidores.

Os resultados do segundo trimestre da Marfrig, divulgados em 12 de agosto, tampouco evidenciam qualquer impacto da recente pressão de investidores internacionais contra o desmatamento. Pelo contrário, a empresa teve seu “melhor resultado histórico com lucro líquido de R$ 1,6 bilhão”, comparado a R$ 87 milhões no ano passado – um salto de 1.743%.

Os acionistas e sócios da Minerva também só têm motivos para comemorar. No último trimestre, a empresa obteve um lucro líquido de R$ 253,4 milhões , o melhor segundo trimestre de sua história.

Enquanto uns comemoram, outros se preocupam

Enquanto JBS, Marfrig e Minerva passam incólumes pelos efeitos do desmatamento, outros setores da economia brasileira manifestam temor de que a crise das queimadas tenha reflexos em seus negócios, mesmo que eles atuem longe da floresta. No início de julho, líderes de 38 grandes empresas e de quatro entidades setoriais enviaram uma carta ao vice-presidente Hamilton Mourão , alertando que a imagem negativa do país no exterior “tem um enorme potencial de prejuízo para o Brasil, não apenas do ponto de vista reputacional, mas de forma efetiva para o desenvolvimento de negócios e projetos fundamentais para o país”.

O movimento foi crescendo e a carta já conta com 72 assinaturas, segundo o Conselho Empresarial Brasileiro para o Desenvolvimento Sustentável (CEBDS), que liderou a iniciativa. Entre as signatárias está a empresa de celulose Suzano, cujo diretor executivo de Finanças, Marcelo Bacci, já confessou ter de levar um mapa às reuniões com estrangeiros para convencê-los de que as unidades da empresa estão longe da Amazônia.

“Daqui a pouco vamos ver empresas do Pampa, no Rio Grande do Sul, sendo impactadas pelo o que acontece na Amazônia”, prevê Robson Dias da Silva, professor de economia da Universidade Federal Rural do Rio de Janeiro (UFRRJ). “É o efeito contaminação”, resume, acrescentando que quem depende de investimento externo pode começar a ter mais dificuldade para captar recursos, ou então ter de pagar juros mais altos por isso.

Para Cole Martin, talvez nem o mapinha da Suzano nem o rastreamento dos produtos sejam capazes de evitar prejuízos entre os exportadores brasileiros. “Para empresas que estão importando pode ser difícil rastrear e verificar o que é legal e o que não é, especialmente para os fornecedores indiretos. Ao invés de correr o risco de comprar algo que tenha a ver com desmatamento e criar um problema para a empresa, ao longo do tempo provavelmente será mais fácil para eles simplesmente estabelecer que não compram nada do Brasil”, afirma o analista da Fitch Solutions, empresa que faz análises de diversos setores da economia.

A preocupação com este “efeito contaminação” também levou o presidente da Associação Brasileira do Agronegócio (Abag) a assinar a carta. Em uma coletiva de imprensa no dia 12 de agosto, Marcello Brito cobrou do governo federal uma meta clara de redução do desmatamento. Ao mesmo tempo, ironizou as declarações do presidente Jair Bolsonaro , para quem a pressão internacional pela preservação da floresta esconde interesses comerciais.

“A gente precisa subir a barra e ter mais maturidade na discussão destes pontos, porque os interesses comerciais sempre vão estar colocados. O mais importante é identificar a consciência coletiva que evolui muito, é nisso que precisamos tocar. São estas ações coletivas de produção socioambiental, sustentável, que vão preencher este espaço comercial do futuro contra qualquer barreira geopolítica”, afirmou.

Ainda em julho, outra iniciativa mostrou que desmatamento deixou de ser problema de ambientalistas para virar problema de economistas. Doze ex-ministros da Fazenda e cinco ex-presidentes do Banco Central assinaram uma carta aconselhando o país a tomar o rumo da economia de baixo carbono. Entre os signatários estão figuras de diferentes espectros políticos, como o ex-presidente Fernando Henrique Cardoso (PSDB), Pedro Malan, que foi ministro de Fernando Collor (PROS), e Nelson Barbosa, que chefiou o Planejamento durante o governo Dilma Rousseff (PT).

O Ministério da Economia, comandado por Paulo Guedes, reconheceu em e-mail ao ((o))eco que “é inegável que o desmatamento ilegal na Amazônia traz imensos prejuízos à economia e à população brasileiras” e que “embora o desmatamento ilegal seja um problema histórico, existe um desafio de imagem-país no presente, que, entendemos, é papel do governo endereçar”. Confira a íntegra da resposta do Ministério aqui .

“Algum sinal de alerta vermelho se acendeu porque o assunto migrou do Ministério do Meio Ambiente para o Ministério da Economia. Logo a Avenida Paulista vai começar a sentir problemas de captação de recursos, porque o selo do Brasil está queimado”, conclui o professor Silva.

Alemanha sobe o tom sobre acordo com Mercosul

O impacto econômico mais previsível, por enquanto, é o provável fracasso do acordo comercial entre União Europeia e Mercosul. O acordo foi assinado em junho do ano passado após 20 anos de negociações, mas para entrar em vigor ainda precisa ser ratificado pelos países membros. Alegando o aumento do desmatamento na Amazônia, o Parlamento Holandês rejeitou o acordo – poderes legislativos da Irlanda, França e Bélgica já deram sinais no mesmo sentido.

No dia 21 de agosto, a chanceler alemã Angela Merkel disse que tem “sérias dúvidas” sobre a implementação do acordo devido ao aumento do desmatamento na Amazônia. A declaração foi feita após encontro com a ativista ambiental sueca Greta Thunberg.

Segundo a embaixada da Alemanha no Brasil, “as informações sobre o crescimento do desmatamento poderiam ter um impacto negativo sobre a opinião pública nos diferentes países da União Europeia assim como sobre a disposição dos vários parlamentos de ratificarem esse Acordo”. O Ministério da Economia brasileiro, por sua vez, afirma que as “eventuais preocupações” ambientais serão tratadas no âmbito do acordo, e que não internalizá-lo “é prejudicar esses avanços institucionais e […] a agenda ambiental de interesse bilateral”.

Cole Martin, da Fitch Solutions, é mais objetivo. “O acordo entre UE e Mercosul, neste momento, está morto”, sentencia. Ele mora em Londres e acompanha de perto o lançamento do Green Deal europeu , um pacote econômico ambientalmente sustentável, criado para estimular a retomada econômica no pós-pandemia. Entre as diversas medidas previstas para os próximos anos – como aumento das áreas de proteção ambiental, a redução do uso de agrotóxicos e do consumo de carne – está uma proposta para evitar a entrada de produtos associados ao desmatamento no mercado europeu.

Esta reportagem é a quinta de uma série que investiga a relação entre o mercado financeiro e a indústria da carne no Brasil. Se você quiser entrar em contato com a equipe para oferecer alguma sugestão de abordagem, basta escrever para quemfinanciaodesmatamento@gmail.com .

Em direção ao desmatamento zero

Esta reportagem faz parte do projeto que busca melhorar a eficiência dos acordos da carne e da soja, realizado em parceria com o Imazon e apoio da Gordon and Betty Moore Foundation

Leia Também

Chancela da bolsa de valores atrai investimentos milionários para empresas com risco de desmatamento

Investidor cobra Brasil por desmatamento: “Para confiar, precisamos ver ações práticas”

Entrevista: banco europeu retira investimento de R$ 240 milhões da JBS

O post Com R$ 2,2 bi, BlackRock tem bala de prata para frigoríficos que desmatam Amazônia apareceu primeiro em ((o))eco .

Fonte

O post “Com R$ 2,2 bi, BlackRock tem bala de prata para frigoríficos que desmatam Amazônia” foi publicado em 30th August 2020 e pode ser visto originalmente diretamente na fonte ((o))eco