Setecentos milhões. Um terço do lucro líquido em 2019 da maior empresa de carnes do planeta, a JBS. É quase esse valor que a mesma JBS, junto com suas concorrentes Marfrig e Minerva, abocanharam no mercado de capitais por meio de produtos financeiros que se valem da chancela da B3, a bolsa de valores brasileira, para atrair investidores. Como quase tudo no mundo das finanças, estes produtos têm nomes complicados e operam segundo normas nem sempre claras – ou até distorcem regras que deveriam garantir aplicações em empresas com boas práticas ambientais, sociais e de governança (ASG).

Tudo começa com os índices representativos , que são selos de qualidade da B3. Neles, a bolsa inclui companhias selecionadas por combinarem bom desempenho no mercado de ações com elevado padrão de gestão. JBS, Marfrig e Minerva estão listadas em ao menos 14 dos 34 índices da bolsa, incluindo índices de referência para sustentabilidade e governança , embora seus negócios dependam de uma cadeia vinculada umbilicalmente com o desmatamento e a grilagem de terras na Amazônia. Apesar de seus esforços, elas não conseguem assegurar que seus produtos estejam livres do problema .

Os índices representativos da B3 são como um guia para o investidor – eles indicam onde há maior probabilidade de lucro – mas não é possível investir diretamente neles. Para aproveitar a confiabilidade desses indicadores, o mercado criou os chamados fundos passivos, ou ETFs (Exchange Traded Funds), que oferecem a seus clientes a oportunidade de aplicar recursos em uma carteira exatamente igual à sugerida por um determinado índice.

LEIA MAIS: Frigoríficos, desmatamento e Amazônia: o próximo coronavírus pode nascer no Brasil

Segundo um levantamento inédito do ((o))eco , dez ETFs brasileiros resultaram em um aporte de R$ 680 milhões nos três maiores frigoríficos com operações na Amazônia. A maior fatia deste dinheiro – R$ 348,7 milhões – vêm do Ishares Ibovespa Fundo de Índice, administrado pelo Banco Paribas, que investe R$ 278 milhões na JBS, R$ 43 milhões na Marfrig e R$ 27 milhões na Minerva. Como o nome diz, o índice replica o Ibovespa, o mais tradicional dos índices da B3.

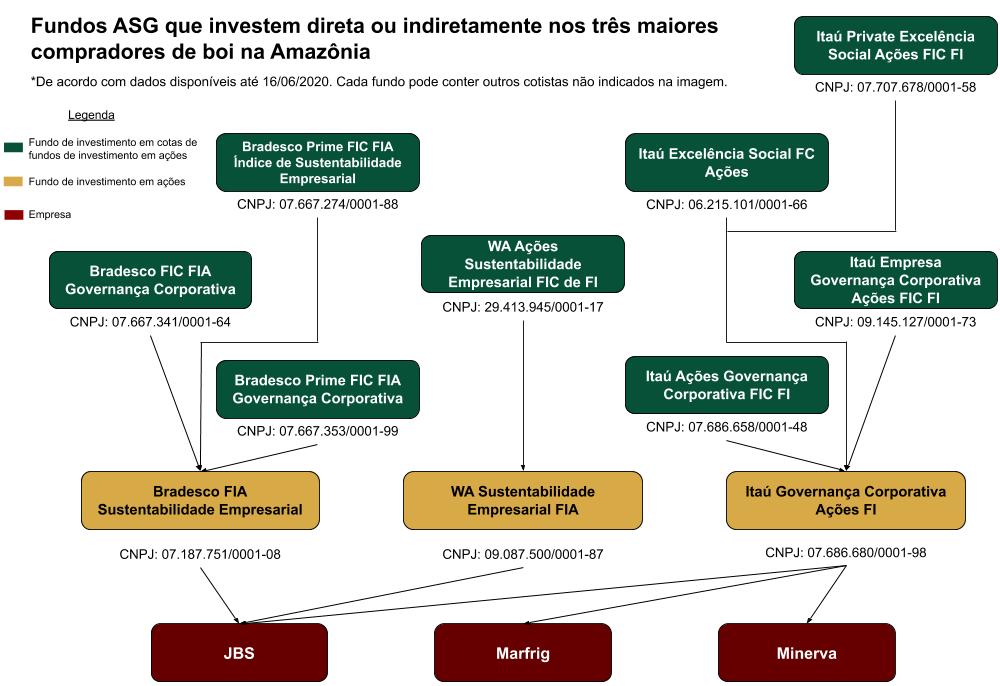

Outro R$ 1,6 milhão chega aos caixas de JBS, Marfrig e Minerva graças a uma manobra de outro segmento do mercado financeiro também inspirado nos índices da bolsa de valores brasileira. São os Fundos de Sustentabilidade e Governança, classificação criada pela Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima). Conhecidos como fundos ASG, sua propaganda é feita com base nos critérios de responsabilidade social, ambiental e de gestão – embora suas carteiras distorçam esses conceitos para incluir os frigoríficos.

Fundos ASG não seguem normas ASG

Dois índices representativos da B3 são vinculados especificamente ao meio ambiente. Em 2010, foi criado o Índice de Carbono Eficiente. O pioneiro, de 2005, foi o Índice de Sustentabilidade Empresarial (ISE), ainda hoje o mais conhecido. Deveriam estar entre suas recomendações empresas reconhecidas pela “eficiência econômica, equilíbrio ambiental, justiça social e governança corporativa “. Mas, ao contrário do índice de sustentabilidade da bolsa de Londres , que exclui setores como armas e cigarro, o índice brasileiro não barra nenhuma empresa ou segmento de antemão. A lógica é que mesmo uma empresa cuja atividade tenha alto risco ambiental possa compor o indicador, desde que demonstre, ao responder o questionário, estar gerenciando este risco.

Nenhum frigorífico brasileiro está listado no ISE, mas isso não impede que as corretoras incluam JBS, Marfrig e Minerva em carteiras de fundos que vendem aos clientes como responsáveis ambientalmente – e inspirados no índice.

A principal forma de fazer isso é através do investimento indireto, como acontece com o Bradesco Prime FIC FIA – Índice De Sustentabilidade Empresarial. Ele carrega em seu nome o título do ISE e promete aos investidores rentabilidade superior ao indicador da B3. Mas não aplica capital diretamente em empresas, e sim em um segundo fundo do Bradesco , que, por sua vez, aporta mais de R$ 322 mil na JBS, segundo a carteira referente a maio.

Na ponta do lápis, quase 78% do total de R$ 1,6 milhão investidos pelos fundos ASG nos três frigoríficos na Amazônia, vem de um único fundo, o Itaú Governança Corporativa . Seu caixa é abastecido por seis investidores – quatro deles são outros fundos de sustentabilidade do banco.

Mesmo os fundos de investimento em ações, que fazem aportes diretos a empresas, relativizam o ISE que seus nomes sugerem que seguem. O WA Sustentabilidade Empresarial FIA aporta R$ 45 mil na JBS, e em seu regulamento deixa claro que “a adoção do ISE somente orientará a formação da carteira, não implicando a obrigatoriedade de manter na carteira a mesma composição do ISE”. Na prática, 40% dos investimentos deste fundo eram direcionados para empresas não incluídas no índice de sustentabilidade, entre elas a JBS – isso em fevereiro, data da divulgação mais recente da composição integral do fundo.

E o Fundo de Investimentos em Ações Zinco , do Bradesco, cuja carteira mais recente copiava à risca a lista do ISE, também expressa em seu regulamento a liberdade para burlar o indicador quando desejar. Sua obrigação, na verdade, é seguir a lista de empresas “elegíveis ao ISE”, a segunda divisão do índice, em sua mais recente divulgação , continha 181 companhias, entre elas JBS, Marfrig e Minerva, além da Vale, Petrobras e a SLC Agrícola, gigante do setor de grãos que também compra e vende grandes extensões terras no Cerrado e nas áreas de expansão agrícola que adentram a floresta amazônica.

Atualmente, 11 dos 22 fundos ASG no Brasil investem, direta ou indiretamente, nas empresas que mais compram bois na Amazônia. Nenhum deles apresenta critérios claros para a escolha das empresas que compõem suas carteiras. O regulamento da Anbima para estes produtos tampouco esclarece essas contradições. Se resume a sete linhas. Procurada pela reportagem, a entidade informa que “periodicamente são realizados monitoramentos para verificar a aderência da carteira do fundo ao seu tipo”, mas não respondeu onde estão publicados os resultados dessa fiscalização.

A mais propensa ao desmatamento integra índice de eficiência em CO2

Em teoria, a função dos índices de sustentabilidade e de governança é listar as empresas de destaque nestas áreas, e assim atrair os investidores que querem aliar um bom rendimento a uma noite tranquila de sono – sabendo que não estão financiando empresas irresponsáveis. Mas isso nem sempre acontece.

Embora a JBS seja o frigorífico com maiores chances de comprar e abater gado oriundo de áreas desmatadas na Amazônia, segundo o Imazon, a empresa está listada no Índice Carbono Eficiente (ICO2), cuja promessa é promover companhias que demonstrem cuidado para controlar suas emissões de gases de efeito estufa. Um estudo recente publicado pelo Instituto Escolhas mostra que a pegada de carbono da carne nos estados da Amazônia Legal, onde a JBS mantém 31 frigoríficos segundo o dado mais atualizado e ainda inédito do Imazon, é seis vezes superior ao medido em outros estados da federação . Em 2018 a pecuária foi responsável por 19% das emissões de CO2 do Brasil – se somado o desmatamento, o volume pode chegar a 45%.

Ocorre que a metodologia do ICO2 considera apenas as emissões diretas das empresas, fechando os olhos para toda a rede de fornecedores que abastece o negócio. Listado neste índice, o frigorífico atrai investidores preocupados com o aquecimento global e as mudanças climáticas – enquanto é, na verdade, um vetor do aumento desses problemas.

A JBS também está listada nos três índices de governança corporativa da B3, vitrines para as empresas que assumem um conjunto de códigos de conduta guiados por princípios como a transparência e medidas anticorrupção. Mas foi a divulgação de uma conversa nada republicana de um de seus donos, Joesley Batista, com o então presidente da república, Michel Temer (MDB), em 2017, que fez a bolsa cair mais de 10% em um único dia, acionando o último circuit breaker do mercado brasileiro antes da atual pandemia .

Pior para o meio ambiente, já que a linha que separa governança e sustentabilidade é muito mais tênue do que parece. “O desmatamento não acontece em um vácuo. As instituições que estão frequentemente e deliberadamente envolvidas em desmatamento, também estão frequentemente envolvidas em outros problemas também, como lavagem de dinheiro e fraude financeira”, explica Gabriel Thoumi, diretor de mercado financeiro da Planet Tracker, organização que auxilia empresas a reduzirem seu impacto ambiental.

JBS e Marfrig compõem índice de resiliência climática

JBS e Marfrig também estão listados no índice de Resiliência Climática do Carbon Disclosure Project (CDP), ou Projeto de Divulgação de Carbono – entidade respeitada internacionalmente por ter criado a mais completa base de dados ambientais autodeclarados do mundo. O índice brasileiro é o primeiro da instituição fora da Europa. Apesar de não estar listado na B3, ele chega no mercado como uma referência para investidores que querem financiar empresas de destaque no combate ao aquecimento global.

Pela escolha controversa da carteira, o CDP tem sido alvo de críticas. Uma das principais reclamações é que índice funciona como uma ferramenta de greenwashing – quando um produto nocivo ao meio ambiente é vendido como “verde”. “Investidores que vão replicar o índice do CDP vão dizer para os clientes que respeitam o meio ambiente e o clima, enquanto estão comprando Vale, JBS, Petrobras. O CDP está fomentando isso”, acusa Fábio Alperowitch, analista financeiro e administrador do Fundo Fama, que tem critérios próprios de seleção de empresas responsáveis e não integra a lista ASG da Anbima.

A consultoria que desenvolveu a metodologia do fundo do CDP alega que a intenção é “integrar, e não excluir de setores”. “Não consideramos o que a empresa faz, mas sim como ela está fazendo”, justifica Maria Eugênia Buosi, sócia-fundadora da consultoria Resultante. “A JBS, por exemplo, apesar de pertencer a um setor controverso e ter as suas próprias controvérsias internas, atende aos requisitos para demonstrar que está minimamente consciente da sua exposição aos riscos climáticos”, complementa a executiva.

Buosi admite que questões mercadológicas também pesaram na opção por essa carteira mais “inclusiva”: “Como foi o primeiro índice do CDP no Brasil, a gente quis que ele fosse mais fácil de replicar. Carteiras mais amplas e diversificadas mais facilmente se tornam produtos financeiros”, explica.

Lauro Marins, diretor executivo do CDP para América Latina, também defende o índice, que, em sua opinião, acerta ao medir o empenho das empresas na redução das emissões. “Trata da resiliência e ambição climática. É uma visão de longo prazo”, acredita. Questionado sobre a relação entre a indústria da carne e o desmatamento da Amazônia, Marins disse que existe um outro questionário do CDP específico para o tema de florestas, e que ele não foi considerado neste índice. “Apesar de serem temas conectados, o CDP os trata de maneira separada, por enquanto”, conclui.

Rentabilidade associada ao meio ambiente atrai aportes

Um levantamento da Black Rock , que analisou 32 índices de sustentabilidade globalmente representativos, mostrou que 94% deles tiveram desempenho superior aos demais índices do mercado no primeiro trimestre deste ano. A tendência se repete no Brasil. O desempenho dos índices vinculados à sustentabilidade é superior ao do Ibovespa, o que coloca seus imitadores em posição de destaque no mercado de ETFs. Na B3, fundos ETFs vinculados a questões ambientais, sociais e de governança têm atraído muitos recursos. O fundo ISUS11, por exemplo, copia o ISE e já tem patrimônio líquido de R$ 25,7 milhões. Já o ECOO11 , que imita a carteira do ICO2 – índice que inclui ações da JBS – atraiu R$ 51,6 milhões em investimentos. Os dados são do dia 08 de junho.

O volume de recursos alocados em ETFs também é crescente, segundo a Anbima . Em 2006, eram R$ 2,7 bilhões, valor que em maio deste ano chegou a 28,4 bilhões. “Nos últimos 20 anos o investidores têm se direcionado para investimento passivo e isso só vai acelerar. Cada vez mais pessoas vão colocar seu dinheiro em ETFs”, explica o analista Cole Martin, da Fitch Solutions, empresa que faz análises de diversos setores da economia.

Ao entender o poder dos índices, fica claro que a transição para o investimento ambientalmente responsável passa por eles. Segundo Martin, é possível que nos próximos anos sejam implementados critérios socioambientais mais rígidos para todos os índices, não só os de sustentabilidade. “Neste caso, para não ser excluída destes índices, a empresa teria que demonstrar algum nível de credenciais. E ser excluído destes índices poderia reduzir o interesse de investidores nestas empresas e causar danos no preço das ações”, afirma o analista.

A B3 já está trabalhando em uma proposta de revisão do ISE, com a criação de questionários específicos para cada setor da economia (hoje as perguntas são padronizadas), uso de big data e inteligência artificial para captação de informações e escutas com investidores e empresa. A entidade afirma que o ISE foi o 4º índice de sustentabilidade criado no mundo e que a revisão visa atender às demandas dos investidores, “considerando o processo contínuo de melhorias dos nossos produtos com foco no cliente”.

Entretanto, uma das mudanças mais importantes não está no horizonte da instituição, na opinião do analista financeiro Fábio Alperowitch, administrador do Fundo Fama. Ele defende a possibilidade de que empresas menores concorram a posições nos índices representativos – hoje só podem participar da seleção as 200 companhias mais buscadas pelos investidores.

“Se o ISE fosse inclusivo e todas as empresas pudessem concorrer, um negócio médio poderia melhorar suas práticas de sustentabilidade e reduzir emissões para tentar participar e ter alguma visibilidade. Isso traria um impacto gigantesco no mercado. A B3 não faz isso, por isso não cumpre seu papel como desenvolvedora de sustentabilidade no mercado”, afirma.

Contraponto: o que dizem as empresas

B3: confira a íntegra da resposta aqui

Bradesco: confira a íntegra da resposta aqui

A Bradesco Asset Management (BRAM) – empresa responsável pela gestão de fundos e carteiras de investimentos do Bradesco – afirma que “a decisão de investimento em cada empresa dos nossos fundos é avaliada e ranqueada por diversos itens, sempre levando em consideração critérios ESG”. No mínimo uma vez por ano, a companhia também questiona formalmente as empresas para “verificar a evolução dos processos relacionados à sustentabilidade” e, em algumas situações, ajudá-las na busca de soluções mais sustentáveis.

Resposta BNP Paribas

O Banco BNP Paribas afirma que fortalece constantemente suas políticas vinculadas ao desmatamento. Entre as iniciativas de responsabilidade ambiental está o estabelecimento de diálogos com seus clientes para garantir que adotem práticas responsáveis.

Resposta Itaú Unibanco: confira a íntegra da resposta aqui

O Itaú Unibanco afirma que o fundo Itaú Governança Corporativa Ações Fundo De Investimento segue o Índice de Governança Corporativa Trade da B3 (IGCT) e que o fundo Itaú Excelência Social tem como objetivo seguir o Índice de Sustentabilidade Empresarial da B3 (ISE). Portanto, as empresas investidas por estes fundos atendem aos critérios da B3 para estes índices. Na forma como avalia o investimento responsável, o Itaú “analisa a evolução das soluções propostas para eventuais controvérsias que empresas venham a enfrentar”. O banco participa do CDP Florestas, iniciativa coordenada pelo Carbon Disclosure Project, e do Grupo de Trabalho de Política de Integridade nos Negócios, um projeto de engajamento colaborativo entre investidores signatários do PRI (Principles for Responsible Investment).

A reportagem tentou, mas não conseguiu contato com a Western Union, administradora do fundo de investimentos WA Sustentabilidade Empresarial FIA.

Esta reportagem é a quarta de uma série que investiga a relação entre o mercado financeiro e a indústria da carne no Brasil. Se você quiser entrar em contato com a reportagem para oferecer alguma sugestão de abordagem, basta escrever para quemfinanciaodesmatamento@gmail.com .

Em direção ao desmatamento zero

Esta reportagem faz parte do projeto que busca melhorar a eficiência dos acordos da carne e da soja, realizado em parceria com o Imazon e apoio da Gordon and Betty Moore Foundation

Leia Também

Frigoríficos, desmatamento e Amazônia: o próximo coronavírus pode nascer no Brasil

Muito discurso, pouca prática: empresas “verdes” financiam indústria da carne na Amazônia

O post Chancela da bolsa de valores atrai investimentos milionários para empresas com risco de desmatamento apareceu primeiro em ((o))eco .

Fonte

O post “Chancela da bolsa de valores atrai investimentos milionários para empresas com risco de desmatamento” foi publicado em 5th July 2020 e pode ser visto originalmente diretamente na fonte ((o))eco